使用数据验证Dollar Cost Averaging / 指数投资的基础思维

在今天的文章中,你会看到通过我们如何使用数据验证Dollar Cost Averaging / 指数投资投资想法 。虽然我们可以通过程序去验证 (Back-Test) 一些固定的策略。但我们更应看到,有的时候受到条件限制(或许是编程的能力,或许是策略条件过于灵活),并不是所有想法都有机会得到验证。这时候我们只能尽量通过间接的方式去做一些验证(甚至仅仅是其中某一部分)。

下载我的eBook,探索期权之美

你是否对期权市场有兴趣?是否在期权学习的道路中遇阻无数?来下载我的eBook,易懂的知识点,有逻辑的思考方式,带你攻克期权之路第一道关。

零售投资者的懒系投资

在零售投资者中,最简单的投资策略无非以下几种:

- DCA (Dollar Cost Averaging),即逢低买入,摊薄成本

- Buy and Hold,即买入后长期持有

- 定额且定期投资,例如基金定投

这些“策略”无需任何入场技巧,与其说是投资策略,不如说是一种储蓄方式。

如果把这些方法应用到美股大盘中,效果如何?很难给出肯定的答案——因为交易讲究的是概率。大概率会呈现什么效果?今天我做了一些数据回测,通过这些数据,做一些推演,看看平淡无奇的投资策略是否有任何过人之处。

测试环境描述

设想一个无脑的投资者:不使用任何交易的技巧,不叠加 (Overlay) 任何判断。入场仅仅凭感觉——没有任何理由。

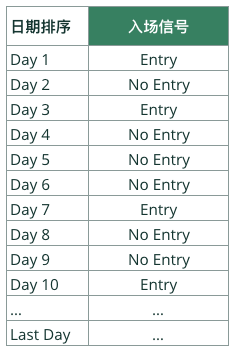

我使用随机入场 (Random Entry) 作为买入信号。随机入场可以模拟丢骰子的结果——总共有六个数字,每个数字分别对应到两种结果(因此有三个数字对应相同的结果):

- 买入 (Entry) 或

- 不行动 (No Entry)

交易逻辑如下:

- 丢骰子行为在测试期间每天重复一次

- 如果遇到买入信号,买入并持有252天(一年)后自动平仓

- 如果没有遇到买入信号,当天没有交易,顺移到下一日重新丢骰子

- 重复以上操作直至数据终点

以上表格展示的就是入场的信号情况。需要明白因为这是随机入场,如果再丢一轮骰子,入场信号的具体分布肯定不一样。

我考察的标的资产是$SPY,测试过往22年(2000/1/1~2021/12/31)的历史数据。

测试单轮随机入场

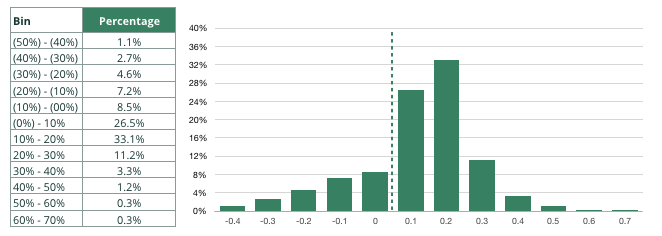

两部分数据,左边统计表格考查的是把所有交易(这幅图引用的是22年中产生的2,763笔交易)按照收益率细分,不同的收益率的占比情况。右边是基于统计表的概率密度图,又叫直方图。

可以明显看到,即使是无脑的入场原则,随手一笔投资,获利是大概率事件。这背后的原因,是因为策略作用在具有正向偏离的市场,即股票市场具有长周期上涨的天然属性。

重复测试并改变参数

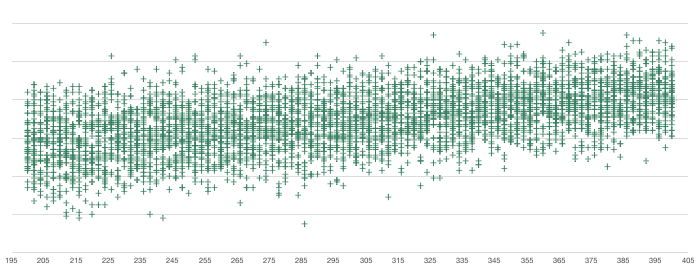

以上结果来自于仅一轮丢骰子形成的买卖信号。下一步,我打算把以上的随机入场重复进行50轮。另外,我将改变单笔交易的持有时间,以5天为步长逐步推进,从195天~400天依次测试:

- 22年的历史数据,约5,544个数据点,选取一个持有期,此为一轮

- 持有期从195~400天,5天为一个移动步长(共142种搭配)

- 每种搭配重复50次

所以,这个排列组合 (Permutation) 总共包括50 X 142 = 2,100轮测试。

初步测试结论

为了节省时间,我们从最终损益 (Net P/L) 的角度进行观察。

一轮测试最终体现为上图中的一个数据点,总共有2,100个点。横轴为持有期,纵轴为收益率(收益率因头寸规模不同而不同,因此不与标明具体数字,但纵轴最低点收益率为零)。有两点发现:

- 所有测试结果均为正收益,只是收益可能所上下波动

- 整体收益和持有期呈现一定正相关

更多的思考

以上的做法是在近似模拟“无脑”式的买入 / 定投 / DCA。然而现实和理论是有差距的:

- 投资者不可能每日都会买入

- 买入价位或许不如测试那么意

- 另外,投资者可能额外加入一定的筛选条件 (Timing) 优化买入点。或许这个模拟结果实际上低估了收益水平。

总之,这是一个有潜力的投资 / 思维方式。如果投资者能够叠加一些个人的有益的策略,将会锦上添花。