用数据验证华尔街俗语 “Sell in May and Go Away”潜在有效性

“Sell in May Go Away”是广为流传的一句谚语。它否可以成为投资者的策略之一?它是否在今天的市场依然有效?我进行了一些测试,并对比了同期的简单持有策略 (Buy and Hold)应用效果。一切用数据说话。

下载我的eBook,探索期权之美

你是否对期权市场有兴趣?是否在期权学习的道路中遇阻无数?来下载我的eBook,易懂的知识点,有逻辑的思考方式,带你攻克期权之路第一道关。

Sell in May and Go Away

这句话的潜台词是:平均来说,历来表现最好的月份是每年的十月份至次年五月份。这句谚语是否真的有效?今天我们来验证它。

在交易学习的道路上,投资者会遇到很多“经验之谈”。它们有的是个人经验总结,有的是流行的某种说法。在我看来,面对这些信息(结论),投资者应当抱有“怀疑”的态度,在转为自己的操作模式之前,想一想是否能对此做一点验证。学习——思考——求证——转化,这是高效的学习方式。

测试环境描述

测试逻辑十分简单,即每年十月份开始买入股票,次年五月份结束后卖出。我们选取Dow30进行组合测试 (Portfolio Back-Test)。起始资金为$100,000,并为每一只股票(Dow30有三十支成分股,因此最大并发持仓量为30)分配3.33%的资金。我们需要测试过往12年的历史数据(日线图,2010年至2021年)。

测试结果展示

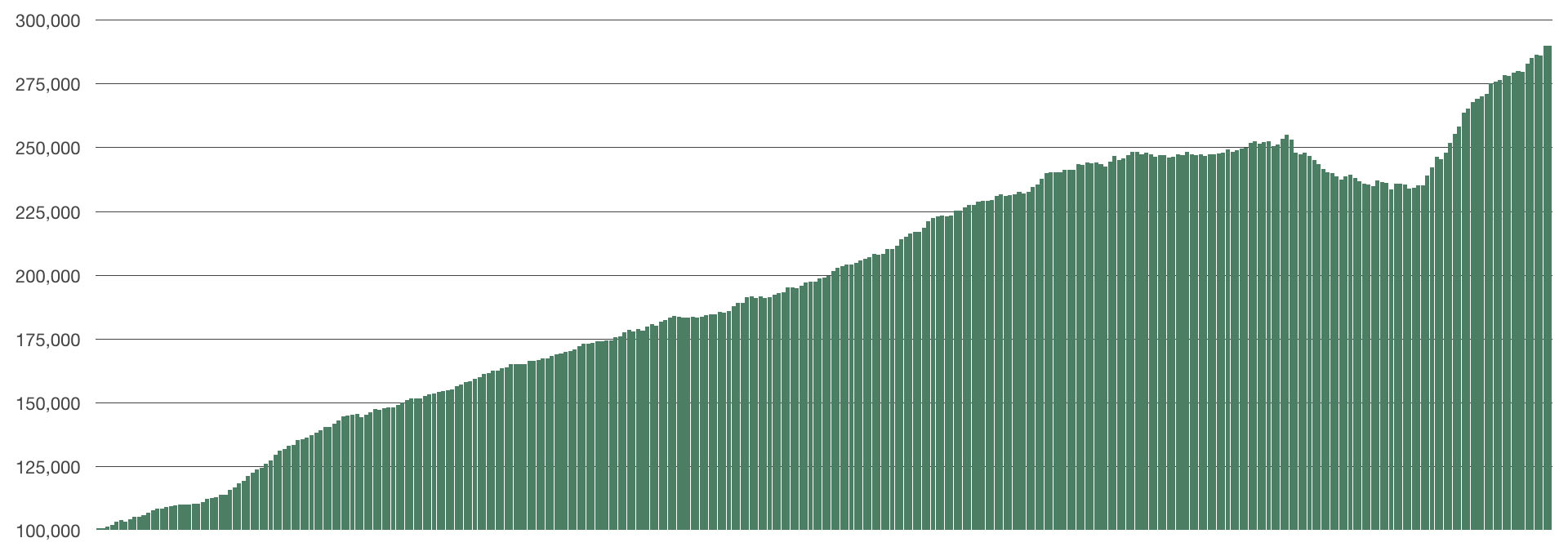

以上是该策略12年下的资金曲线。视觉效果上很不错,整体损益波动率较低。通过计算,我们发现使用该策略的年复合增长率 (CAR) 为9.7%,最大回撤 (MDD) 为30%,依然可以接受。

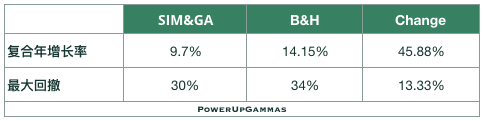

但这是一个好的策略吗?我们对比了同时期Buy and Hold (B&H) 策略的表现 (SIM&GA代表Sell in May and Go Away)。

B&H产生了更高的年复合增长率,同时也带来了更大的资金回撤 (34%)。然而,如果从效率上进行对比,B&H用13.33%的回撤增幅,换取了45.88%的收益增长。很明显,B&H相对于SIM&GA更具有效率优势。

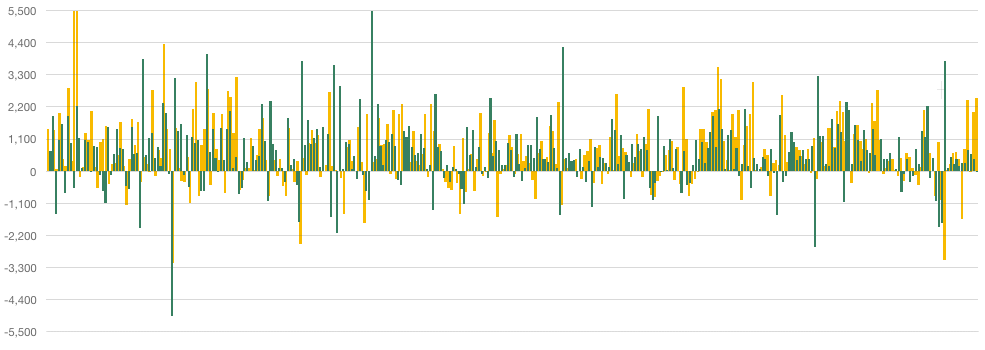

通过这幅图,我们可以更加清楚地看到成分股(30只),过去12年的历史收益率情况。绿色柱状图是SIM&GA,黄色柱状图是B&H,各30 X 12 = 360根柱子。收益率角度显示SIM&GA相对于B&H,不存在优势。

初步测试结论

通过这个简单的测试,结论十分明显——Sell in May and Go Away的说法在当下的市场,已经不成立了。至于是什么原因,也许是市场改变了,也许是跟风的人多了,导致投资机会消失。然而,这并不重要。

借着Sell in May and Go Away说开

人总是愿意偷懒,每个人都不例外。

当有别人(特别是信息来自于某个“权威”渠道)告诉你经验,提供你结论,大部分投资者都倾向于直接采纳。然而,在全盘接纳前是否愿意多做一步,是否愿意自己去“验证”,是区别一个潜在成功投资者和市场过客的重要分水岭。

直接采纳的做法可以迅速接触到各种信息,看似学到了更多的东西,但形成的是碎片化的知识,是一堆结论而非逻辑。更危险的是,这些碎片往往将多路径简化为单一路径(金融市场怎么可能是单路径的存在?),它们只告诉你表面事实,而不是背后原理。

不成体系,最终便会遗忘。

后者的所谓“验证”,更是一种广义上的探究——可以是验证,可以是取证思考,也可以是逻辑推演。学习速度慢,还很费精力。

像“Sell in May and Go Away”一样存在问题的说法,还有很多很多。金融市场,如果别人告诉你,是一种世界,你自己探索出来的,是另一种世界。