你是否应该卖出周度期权,这需要综合考量

CBOE于2005年10月推出了周度期权 (Weekly Option) ,向投资者提供更多的合约选择。相比月度期权,在应对近期重大事件方面(如美联储利率决议,公财报,公司重组事件等),周度期权对投资者的帮助将更为有效。然而,这个金融工具也存在容易被忽略的风险,投资者需要结合自身情况作出选择。

下载我的 eBook,探索期权之美

你是否对期权市场有兴趣?是否在期权学习的道路中遇阻无数?来下载我的eBook,易懂的知识点,有逻辑的思考方式,带你攻克期权之路第一道关。

周度期权的推出

随着期权市场的发展,CBOE于2005年10月推出了周度期权 (Weekly Option) ,以满足机构和个人投资者多元的交易需求。并不是所有股票都提供周度合约,缺少流动性,参与者稀少的股票,交易所自然没有提供新合约的动力——没有利益。

周度期权每周五到期,一个月有四个到期日,而月度期权只在每个月的第三个周五到期。按照CBOE的说法,周度期权旨在向投资者提供更多的合约(包括价差组合)买卖选择,以构建更多的交易策略。尤其是在应对近期重大事件方面(如美联储利率决议,公财报,公司重组事件等),周度期权对投资者的帮助将更为有效。

更快的周转,更多的期权金

本文中提及的周度期权,指的是到期日不足10天(甚至3天)的短期合约。

虽然周度期权单价低,但复合起来与月度期权相比,反而更贵(有利可图)。

投资者原本使用月度合约搭建备兑期权 (Covered Call) ,现在转向周度合约,一个月可以交易四次,加快了周转率,利润自然也就更多了。

举例来说,我看了一下眼前的$SPY期权链。现在一张DTE = 36,30 Delta的Call,报价$3.7。而DTE = 9,30 Delta的Call,报价$1.81。假设投资者的备兑期权组合使用周度合约,并不断做调仓 (Rolling),期权金角度来说,最大理论收益为$7.24,比持有月度期权到期整整多赚取95%的期权金。

周度期权被广泛使用

在投资者的来信中,我经常看到他们在使用周度期权。事实上,在期权初学者中,有很大一部分正在使用周度期权。通常情况下,我会默认投资者了解这类合约的特性,做出的是符合自身情况的选择——因为我不知道邮件另一头的投资者:

- 来自哪里(哪个国家,哪个时区)

- 从事什么样的工作(全职,兼职,学生)

- 交易的性格(长周期,短周期)

- 头寸风险敞口(开口,兜底)

- 动用了多大的头寸(保证金占用,名义本金撬动)

。。。。。。

这些可能都会决定一个人是否适合使用这类合约。

周度期权并不总是美好

用一句话描述周度期权:希腊字母处在相对高位 (Theta, Delta),尤其是Gamma特性十分明显。High Maintenance是它的特性。

换句话说,为了控制头寸的风险,投资者需要密切关注价格的变化,并采取可能的控制措施。High Maintenance是一方面,而事实的另一方面,很多情况下当真正需要控制风险的时候,周度期权会面临几乎无计可施的窘境——想象一下期权链的报价,当一个执行价开始迅速靠近95 Delta,上下几档合约的外在价值是多少,之间的差距是多少?与此同时,这个头寸在Gamma的作用下,亏损会迅速累积,直至最大理论亏损(风险兜底策略),或造成严重亏损(风险开口策略)。

有人宣称卖出周度期权(或价差)是一种印钞策略 (Income Strategy)。但事实上,仅仅需要一次亏损,就可以抹去几个月的累积收益。

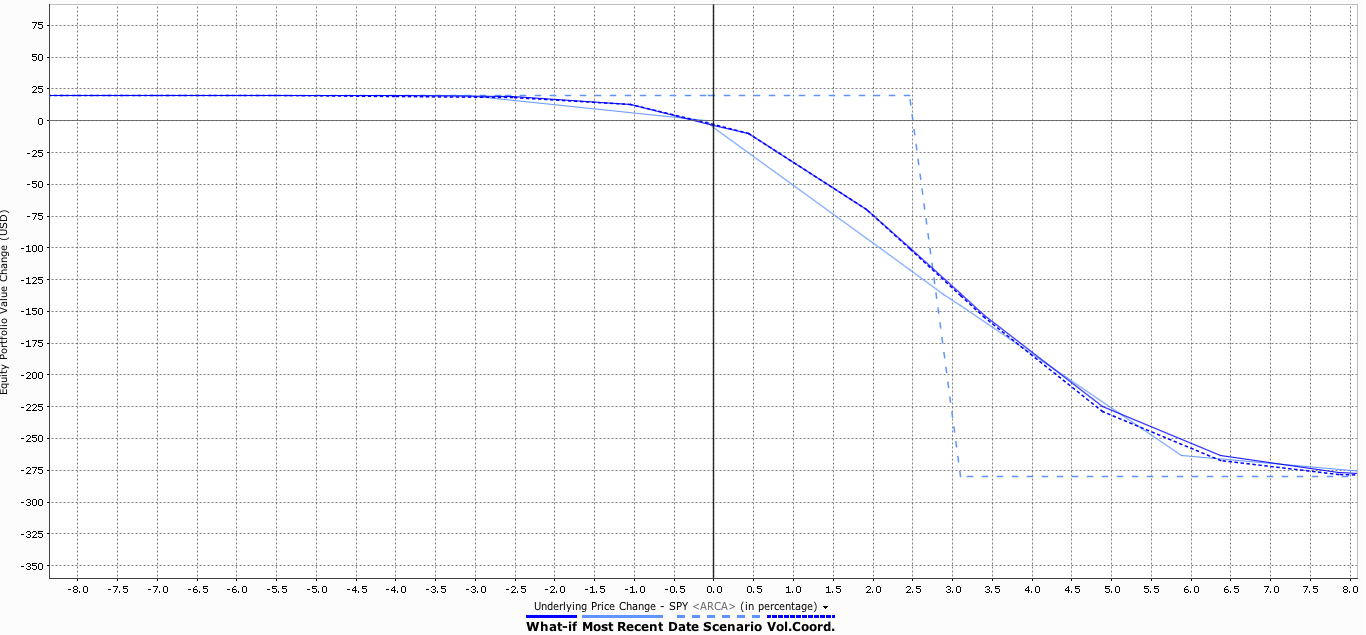

我们来看一个例子。投资者Short 482/485 Call Spreads, DTE = 9:

Short 482 Call = 0.37, Long 485 Call = 0.17, Net Credit = 0.2, Max Loss = 2.8

通常情况下,这类印钞策略并不能取得最大利润。如果我们使用一个合理的匡算原则,给予80%的折扣,于是投资者需要用 2.8 / (0.2 x 70%) = 20次的收益去弥补一次亏损(一旦损失,基本都是全额损失)。

如果投资者采用更加短期的周度期权,这个问题的严重程度会呈指数上升。如果投资者将周度期权用在备兑期权中,这种风险也不会消失。但由于股票的对冲作用,它的风险被“隐藏”了起来。

最后的总结

从有效性上来说,周度期权确实存在月度期权所没有的优势——以相对较低的成本帮你对冲掉“近在眼前”的风险。什么是近在眼前?当市场正在发生猛烈下跌,想解当前的燃眉之急,最好的保险是短期期权而不是月度期权。此时此刻,从希腊字母特性上来说,短期合约具有绝对的优势,尽管其中的Theta是一个不和谐因素,但已不那么重要。

在这篇文章里,我们没有给出明确的答案说明投资者是否该使用周度期权(尤其是卖出合约),因为这是一个投资者自身与产品特性的适配问题。于是,我们更多的是从产品特点上做了一点局限性的介绍。

如果投资者了解周度期权的特性,综合考量自身特点,如上面所列示的思考角度:

- 来自哪里(哪个国家,哪个时区)

- 从事什么样的工作(全职,兼职,学生)

- 交易的性格(长周期,短周期)

- 头寸风险敞口(开口,兜底)

- 动用了多大的头寸(保证金占用,名义本金撬动)

。。。。。。

将它用在恰当的时刻,周度期权会如约发挥其作用。

金融市场中最危险的行为,不是使用危险的金融工具(公开市场的交易品种,不存在一边倒的危险),而是对于一直使用的工具,却不甚了解。

带你思考的期权课程

为你抽丝剥茧美股期权,探索期权之美。从此,你将有更多思考角度和处理方式来应对日益复杂的金融市场。