从容的“股票线性博弈”,需要期权基础的有效连接

股票线性博弈(投资或交易),回报是线性的,均匀分布的。也就是说,随着股价上下波动,损益变化速度,以及头寸从哪里开始盈利,从哪里开始亏损都是无法改变的。我们可以通过选择合适的期权合约,以更小的投资,模拟股票的变化速度(甚至保持盈亏平衡点不变);我们也可以通过使用更加复杂的期权组合,人为改变投资者参与线性市场的回报分布。

下载我的 eBook,探索期权之美

你是否对期权市场有兴趣?是否在期权学习的道路中遇阻无数?来下载我的eBook,易懂的知识点,有逻辑的思考方式,带你攻克期权之路第一道关。

“股票线性博弈”:投资者需要什么

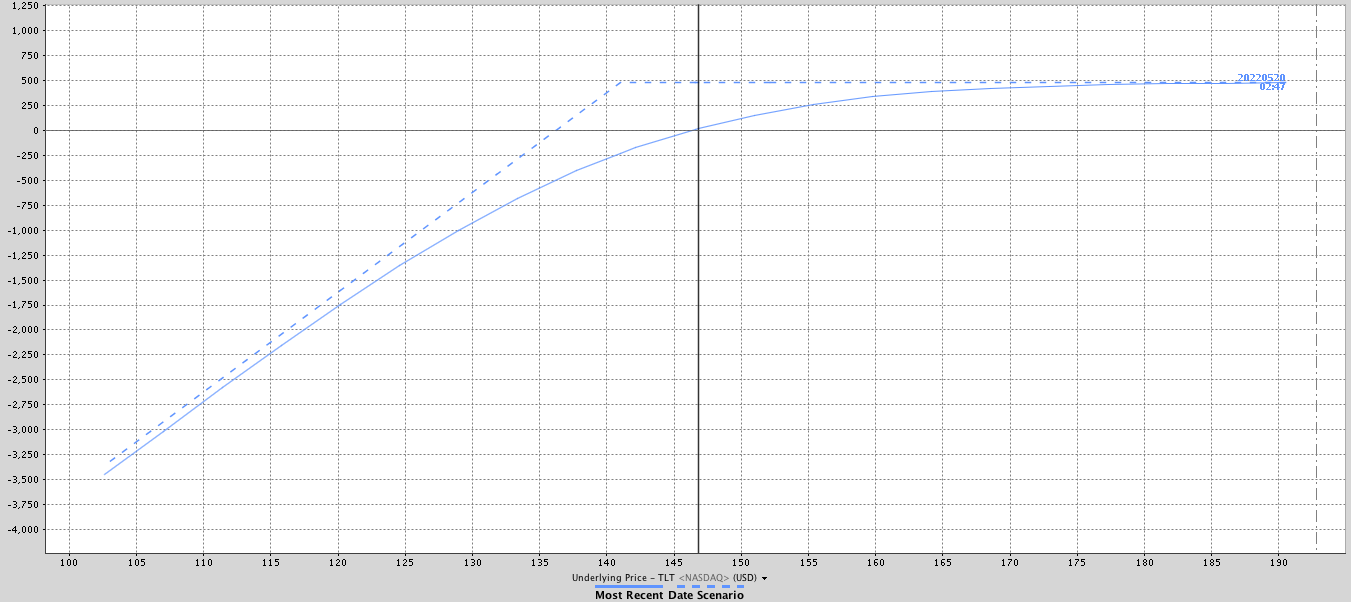

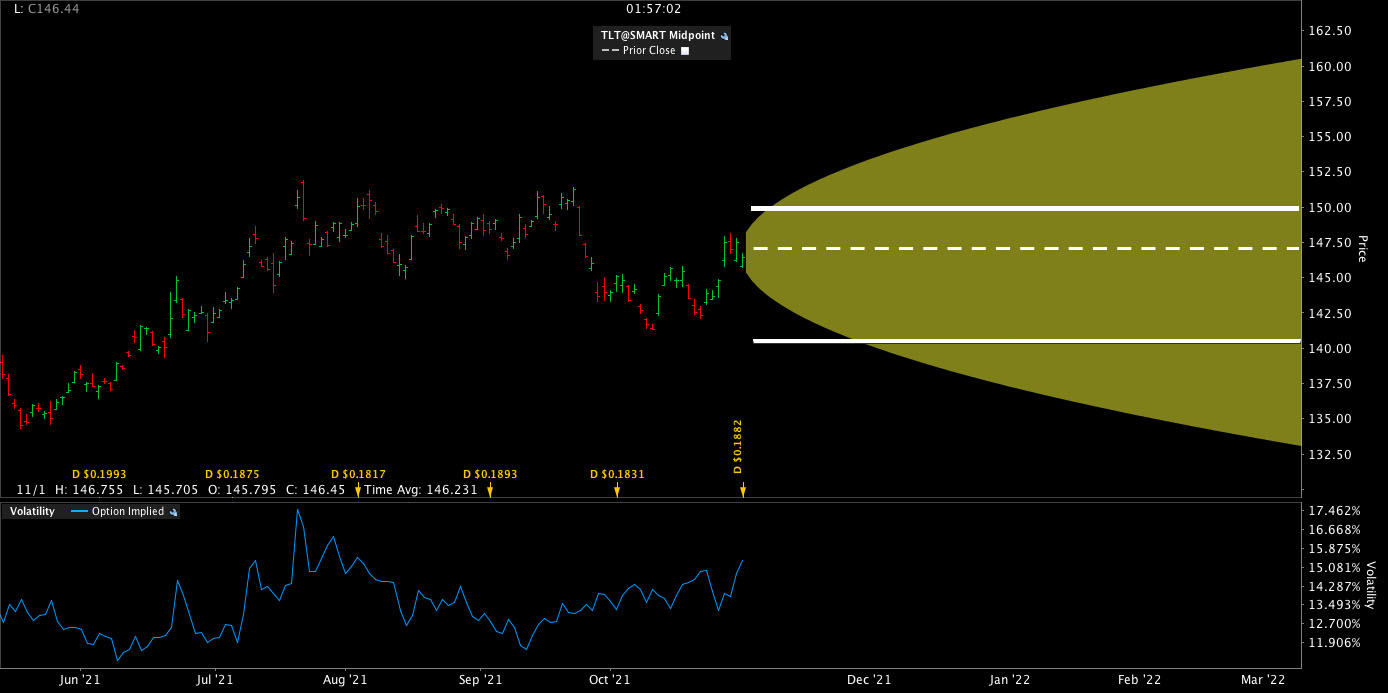

回到之前$TLT的例子(这幅图距离上一个例子已经过去半个月),有几个关键数据:投资者看好未来大半年的趋势,想参与$TLT的线性博弈,风险承受能力依旧是10%。

首先,投资者需要想清楚:我需要用期权达到什么效果?

期权是工具,是桥梁。然而绝大多数人却把它当成结果——认为存在最好的组合(策略),最好的搭配。这是本末倒置的思维方式。期权组合(策略)只有放在具体的应用环境中,才有现实的意义。同一个组合(策略)之于不同的环境,会有截然不同的结论。

之前的例子,投资者实际上想达到两个目的:

- 保证最大风险一致

- 让回报效果接近股票投资

之前的例子,投资者实际上想达到两个目的:

- 减小首次投资现金支出(也许上次的方案还有成本压缩的可能)

- 保证最大风险一致

在线性市场中,支出的金额就是最大风险。但是在期权市场中,现金支出和风险可以被切割。

需要注意的是,这依然有一个假定处理原则:投资者愿意持有到期或至少接近到期。非持有到期的期权合约考察的是呈曲线的即时盈亏图”T+0”。持有到期,仅需要考察简单的到期盈亏图”T+E”,这对股票投资者更加直观。

另外,我们依旧与上一个案例保持一致,选择2022年5月20日到期的合约搭建期权策略。

投资者可以怎么做呢?方式实际上有很多种,这里我们举一个例子供参考。

计算头寸最大风险

当前$TLT价格 = $146.8,对于持有100股的TLT投资者,如果最大可以承受10%的损失,理论损失为:$146.8 x 100 x 10% = $1,468

我们需要用这个金额倒算 (Plugging) 期权组合参数。

确定止损价位,卖出看跌期权

首先,投资可以考虑卖出一张看跌期权。

如何选择执行价?由于投资者思考的角度是简单的到期盈亏图”T+E”,执行价可以看成具有强支撑的区间。这意味着,所有的投资想法都建立在价格不能有效跌破这个区域。一旦被有效跌破,市场预期全部作废,立即平仓(止损)出场。

因此,这个价位的选择具有主观因素。投资者如何看待市场,如何使用技术分析,都会形成不同的结果。在这个案例中,我们假设$141(附近)是本次线性博弈的重点关注区域。如果价格有效跌破支撑,认赔出场。

于是,第一张合约是:Short 141 Put。为此,我们可以获得$4.95/张的期权金。

现金流入 (Cash In-Flow) 有了,但新的问题出现了:Short Put的盈亏图显示了下行风险无限增加。如何控制这块下行风险,并将总风险限制在约定的股票本金10%基础上?

买入看跌期权,限定亏损并增加张数

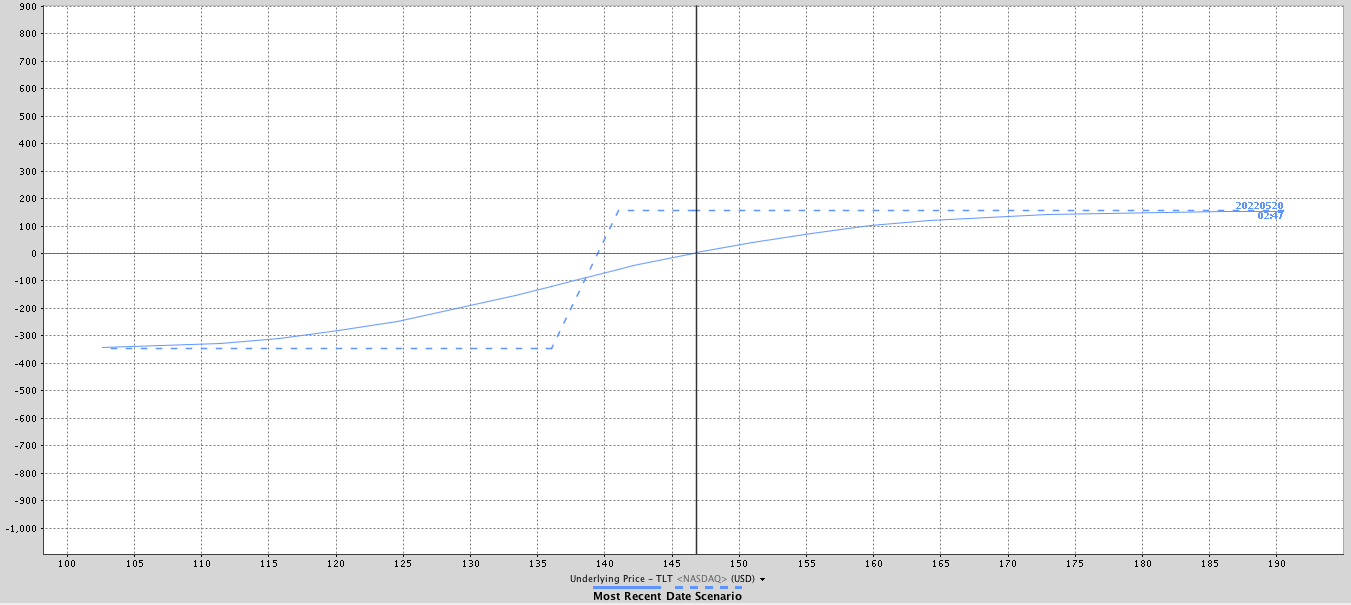

单腿期权的回报特性导致了下行风险无限。通过在不同价位买入看跌期权,将抹去这个隐患。我们在之前案例中的最后一个方案提到了价差组合。这里仅仅将看涨期权换成了看跌期权,原理是一样的。

如何选择买入看跌期权的执行价?实际上当你全部理解之后,会发现买入端的执行价不像卖出看跌期权那样“固定“,而是十分灵活。但我们假设给予$5的步长。

于是,第二张合约是:Long 136 Put。为此,我们需要支出$3.2/张的期权金。

综合盈亏图显示,最大亏损$325在超过$136之后实现。价格若超过$141,实现最大收益。如果最大亏损是$1,468,投资者完全可以把这个价差组合放大倍数。

4倍价差组合,最大亏损为$325 x 4 = $1,300

3倍价差组合,最大亏损为$325 x 3 = $975

这里,我们选择3倍价差组合,让理论最大损失远远小于既定风险。

此时的问题是:风险限定住了,可上行收益也被限制了。这和预先设想的持有股票回报不一样。

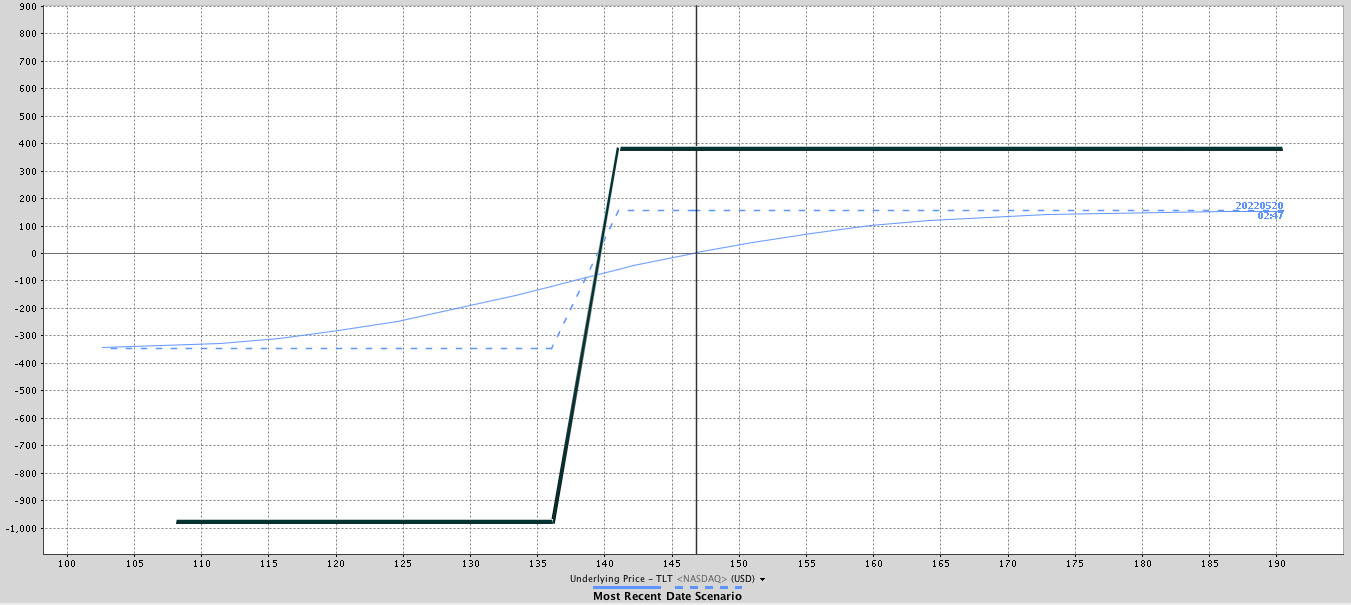

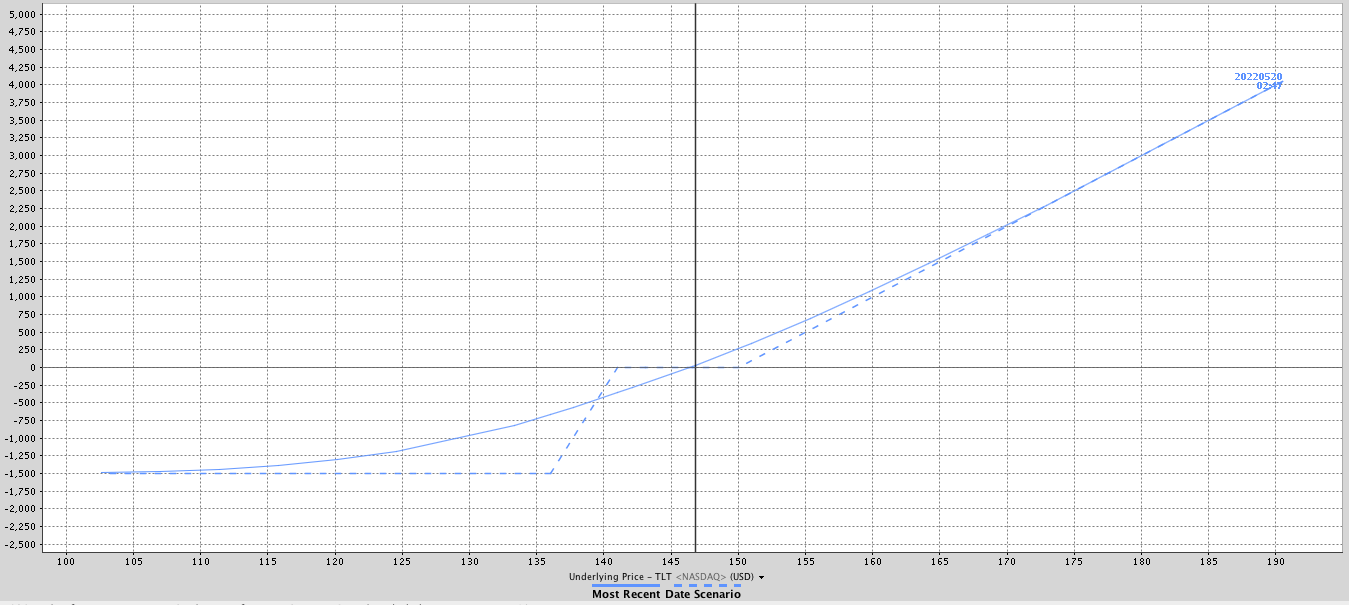

买入看涨期权,构造上行收益

看涨期权具有随股票上升收益增加的回报特性。因此,在价差组合右边水平回报中叠加看涨期权,就可以突破收益限制。

同买入看跌期权一样,执行价的选择很灵活。实际上,最后两种期权合约执行价选择会相互影响——你动我也动。这个案例中我们首先确定了买入看跌期权的执行价,然后锁定了合约张数,接下来,才能确定买入看涨期权的执行价。

买入看涨期权需要支付现金,这将拉低价差策略的最大理论收益。想一想投资者需要什么:进一步减少首次现金支出。于是,在这个案例中,我们直接将首次现金支出将至0。这意味着,投资者用“零成本”参与股票市场线性博弈。

为了达到这个效果,第三张合约是:Long 150 Call。为此,我们需要支出$5.10/张的期权金。

投资者也可以买入151,152,甚至149的看涨期权。执行价的不同,带来期权金的不同,从而风险,首次现金支出,回报分布都会改变。

到期盈亏图中间一段贴合零轴,精确读数为15。这意味着参与这个线性博弈,不仅不需要现金支出,还可以收到$15。

综合盈亏图分析

分析三种期权搭建的这个策略,我们看到如下回报特性(持有到期):

- 股票如果处在141至150的价格区间,价格下跌不产生损失,价格上升不产生收益

- 股价如果跌穿$141,损失开始线性增加,直到价格下跌至$136,损失封顶(正好等于股票投资的最大损失)

- 股价如果上涨超过$150,损失开始线性增加,上不封顶

- 无论何种情况,投资者将获得$15的固定现金收入——换个角度,可以理解为资金成本补偿

这种回报特性如何,取决于投资者各自的偏好。但至少,我们通过期权组合,“打乱”了原有的回报分布。$141是投资者眼中的强支撑,不应该被跌破。只有下跌超过$5.8,损失才开始增加。最大损失出现在更低价位$136,给予了更大的下跌缓冲空间。然而,股价只要上升$3.2,就可以获取收益。

结合价格分布概率 (Price Probability Cone),投资者是否对期权策略的应用开始产生好感了呢?

最后的总结

我们在这个案例中进一步介绍了如何借助期权基础知识来构建符合投资者想法的策略。投资者应该把它视作一种思维方式,而不局限于一个特定的做法。不要小看这些简单的基础知识。这个世界没有复杂的事物,金融市场同样也没有。当简单的道理拼接起来,就可以形成复杂的应用。

进一步思考,如果把这个策略的修辞,损益条件,回报等要素略作修改,是不是就见到金融机构卖给客户的结构性理财产品的雏型呢?所以,掌握基础知识,融会贯通,有效连接,是一条高效的期权之路。投机取巧,急于求成,痴迷深奥理论的期权学习者,往往后期乏力。