非常规“备兑期权”

期权策略是灵活多变的。投资者的学习重点不应该局限于书中所学的定式策略 (Strategy),而是应该着重基础部件的学习(期权就是乐高积木)。基础扎实,后面很多事情便是水到渠成。

这个案例中的“备兑期权”不是常规意义上的Covered Call,虽然搭建这样的组合需要理论上具有最高的期权交易权限,但这不是问题的核心。我们想通过这个非常规“备兑期权”向读者展示,期权作为工具,应用的边界是个人的理解和想象力。

下载我的 eBook,探索期权之美

你是否对期权市场有兴趣?是否在期权学习的道路中遇阻无数?来下载我的eBook,易懂的知识点,有逻辑的思考方式,带你攻克期权之路第一道关。

传统的”备兑期权” (Covered Call)

备兑期权由股票+卖出等量看涨期权组合而成。它的本质思想是用卖出看涨期权获取的期权金削减股票持有成本。为此,付出的代价是牺牲了执行价之后的价格上行收益。

在实际应用中,投资者往往要综合考虑卖出看涨期权的可行性。例如,有的长期持股者手中的头寸并不具备良好的流动性,直接买出合约价格会十分吃亏。或者,手中的头寸干脆没有期权市场。于是,使用备兑期权的想法就看似无法完成了。

事实并非如此,我们可以巧妙地使用其他标的期权合约近似模拟出想要的效果。

让我们用一个股票举例。假设投资者手中持有了500股$ACWI——全球市场蓝筹股ETF。

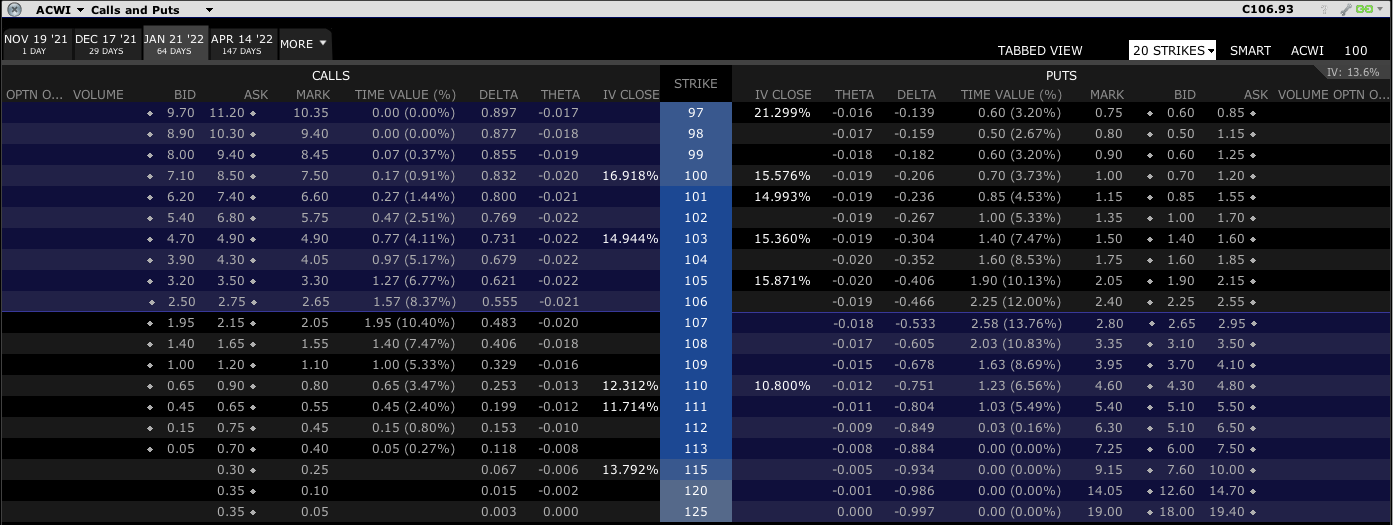

打开$ACWI的期权链,我们可以明显感到市场流动性的不足。

替代股票的评判标准:波动步调分析

在这个案例中,投资者要达到的效果是:寻找到一个合适的标的(股票或者ETF),卖出这个标的看涨期权,让综合效果(持有$ACWI+另外一个标的的卖出看涨期权)近似等于持有$ACWI的备兑期权。

这里需要满足两个维度的评估。第一,该标的的波动步调应与$ACWI大致相同。

首先,投资者需要确定评估的对象——这也许需要用到一些经验。这个例子中,$ACWI跟踪的是全球主要市场的综合走势,因此$SPY(相当充裕的市场流动性)很有可能会被第一个想到。但确定之前,还需要做一下评估。

投资者可以有两种方法进行评估。第一种:使用肉眼观察。

上图是$ACWI与$SPY进行价格叠加(Price Overlay) 后的走势。它们展现出十分稳定的同涨同跌特性。我们把这种特性称之为“步调一致”。需要注意的是,同涨同跌并不意味着波幅需要一致。

如果说第一种方法比较主观(毕竟,通过肉眼观察并形成结论,在具有系统化思维的投资者眼中是无法接受的做法),那么投资者可以使用定量指标——相关系数 (Correlation Coefficient)。实际上,上面的叠加图下半部分已经显示出了这个指标。

相关系数从统计角度展示两组数列的关联性,取值介于0到1之间。越接近1,说明联动程度(同涨同跌)越高;越接近0,说明联动程度越低。$ACWI和$SPY的相关系数在大部分时间都保持在接近于1的高水平位置,极少数时段失去强相关性——这已经是十分“理想”候选对象,我们不可能找到“完美”的标的。

替代股票的评判标准:波动程度度量

相关系数只能反映同涨同跌的特性,却无法体现两个标的同涨同跌的具体波动幅度是否一致。例如,$SPY如果上升$1,$ACWI虽然大概率也会上升,但具体上升多少却无法知晓。于是,投资者必须进行第二个维度的评估,找到两者之间的波动幅度关系。只有这样,才能计算出合适(相匹配)的$SPY期权头寸。

每个股票都有Beta值(投资者可以在券商软件中直接调取这个数据),它代表该股票与$SPY的量化波动程度。例如,某只股票Beta = 0.9484,代表$SPY每波动$1,该股票会同向波动$0.9484。某只股票Beta = -0.9484,代表$SPY每波动$1,该股票会反向波动$0.9484。

这个例子中的$SPY称之为对标基准。事实上,Beta可以针对任何标的进行对标,用来体现两者间的关联波动程度。通常来说,最常用的对标基准是大盘ETF ($SPY) 或大盘指数 (SPX500) 。

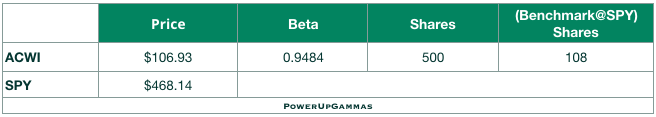

有了Beta值,我们可以使用以下公式进行计算:

($ACWI市场价格 x Beta x 股份数) / $SPY市场价格 = 108

最终的结果代表:当前投资者持有的500股$ACWI,等效于持有108股$SPY。

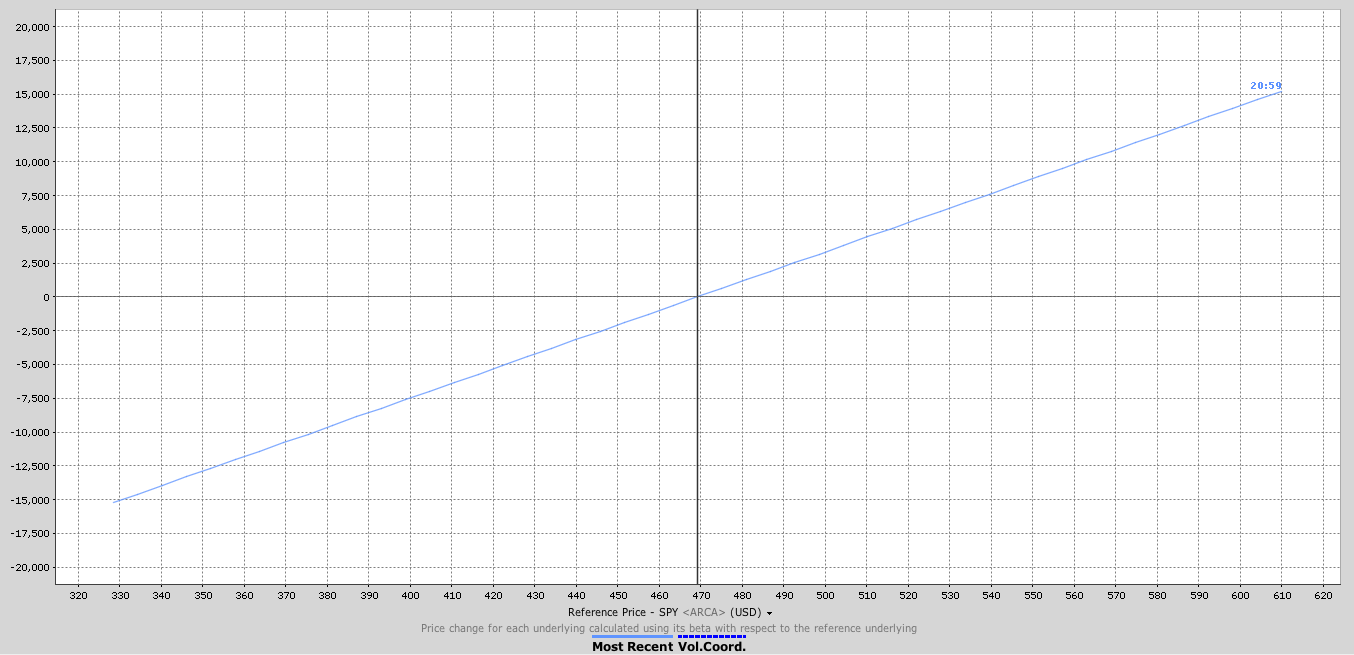

让我们用风险图来感受一下。这张股票损益图已经将500股$ACWI持有损益对标转化成$SPY。通过移动鼠标,我们可以清楚地看到,$SPY每变动$10(一个格子的距离),$ACWI损益变化$1,080。

卖出看跌期权,组成非常规备兑期权

现在投资者已经知道,手中的500股$ACWI近似等效持有108股$SPY。那么,卖出等量看涨期权形成Covered Call,意味着只需要卖出一张$SPY看涨期权就可以了。

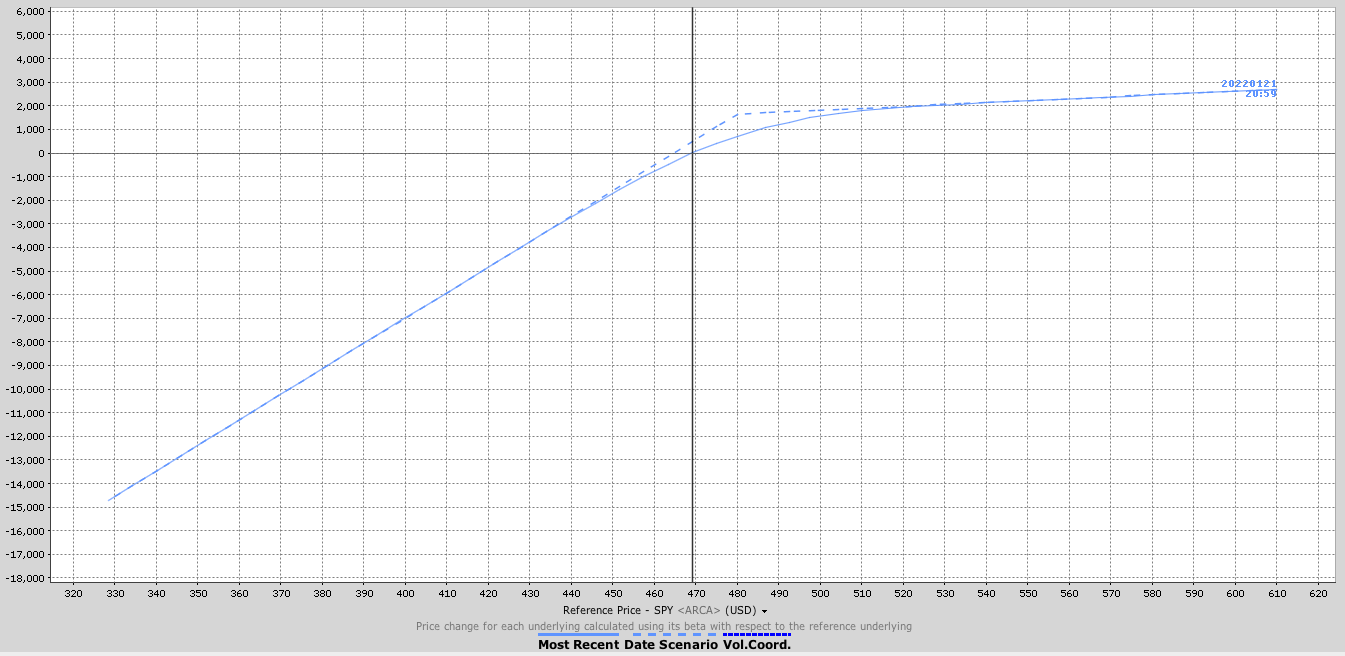

如果此时投资者卖出一张30Delta的$SPY看涨期权,综合盈亏图(500 x $ACWI + Short $SPY Call)便是上图所示。

这是不是与常规备兑期权的损益回报十分接近?

最后的总结

换一个角度看刚才的公式:股票的Delta =1,以上表格中500股$ACWI Delta = 500。通过计算,我们将$ACWI的500Delta转化成$SPY的108Delta。因此,持有500股$ACWI并不是什么大头寸,仅仅等于持有108股$SPY。卖出30Delta看涨期权之后,综合头寸Delta下降为78。

在以往的希腊字母学习中,Delta总是依附于特定的底层证券,不同标的Delta无法相加。但是在这个案例中,我们发现这个结论只是相对的,Delta有更广泛的应用。

所以,这个案例最本质的思想是什么?——在具有高度相关性的标的之间,用Beta做桥梁,将原本没有联系的两个标的Delta进行关联。

读者可以继续思考以下问题:

- 综合头寸的理论最大盈利如何计算?

- 这样的转换方式,还有什么其他应用场景?